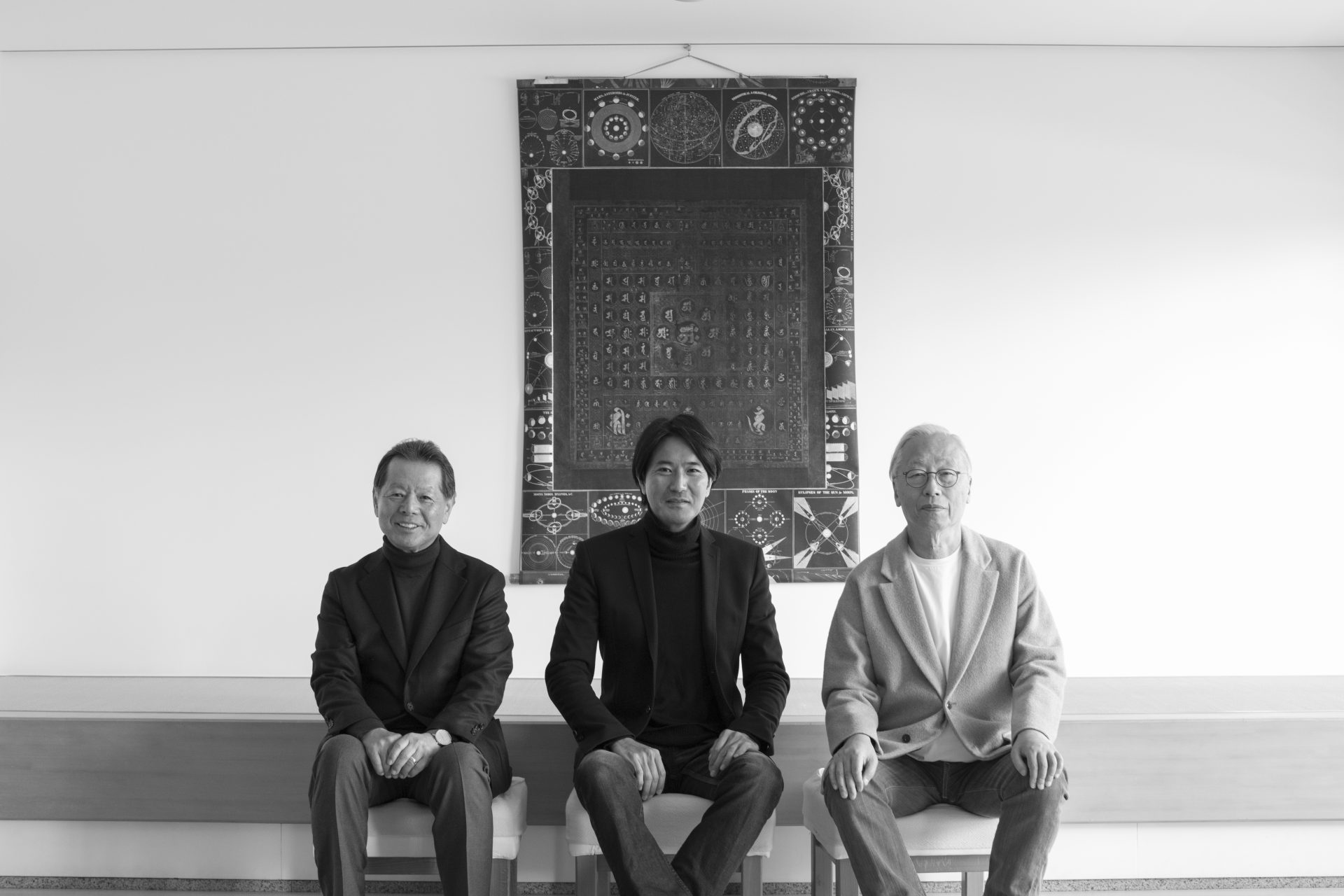

ゲスト

橋本欣典(チューリンガム株式会社 COO)

東京大学大学院経済学研究科金融システム専攻。日本取引所グループでは日本証券クリアリング機構にてクオンツとしてIRS、CDS、上場デリバティブ、現物株の証拠金アルゴリズムの高度化に従事。その後bitFlyerの経営戦略部にて、デリバティブ商品設計、仮想通貨AML 体制構築などに関わったのち、BUIDLにてリサーチャーとして交換業向けコンサルティング、アドレストラッキングツールのアルゴリズムを開発。また、Scaling Bitcoin 2019 にて論文を発表。

聞き手

白井一成(株式会社実業之日本社社主、社会福祉法人善光会創設者、事業家・投資家)

資本と頭脳の流出

白井:2021年8月のブルームバーグでの中島金融庁長官のインタビューでは、2018年のコインチェックなどのハッキングを受けて日本における暗号資産業界への規制が強化され、現状では多数の投資機会があるアメリカに比べ、日本は大きな制限があると説明されています。暗号資産の送金に対する潜在的なメリットには理解を示されていますが、暗号資産投資に対しては慎重な姿勢を崩していません。このようなことから、多くの日本の暗号資産交換業者の経営状態は、かなり厳しいという認識を示しております。

私は、顧客保護やマネーロンダリング対策は非常に重要であると考えていますが、同時に海外と同様の投資機会を日本でもつくるべきだと思っています。

1960年代、1970年代あたりまでは、国際的な金融資本移動は規制されていました。規制という塀を立てて、お金という水が流れていくことを制限していたのです。しかし、現在では国際的な金融資本移動は解禁されており、さらに資本移動が非常に簡単なトークンの世界に今後なっていくとすれば、国内の資本は海外にある有利で興味深い投資へ流れていくのではないでしょうか。

橋本:このままだと日本の資本は逃げるだけだと思います。多くの暗号資産投資家が言う通り、日本の暗号資産交換業者に顧客保護のための規制を幾ら強いたとしても、その結果として、交換業の規制対応コストが増え、1回当たりの取引で相当な手数料を取らないと交換業を経営していけないビジネス環境になっています。あるいは、投資家保護と銘打って変なトークンを買わせないように上場審査のプロセスを厳しくし、国内の暗号資産交換所でトークンの多様性を実現できなくしてしまうと、結果的に海外の暗号資産交換所に国内の資本は逃げていってしまいます。過保護な親から子供が逃げるのと同じです。守るべき対象はどんどん海外に出て行ってしまうのです。

昔だったら塀を建てることもできたでしょうが、このご時勢ではそれも難しいでしょう。特に暗号資産の世界では塀を作りようがありません。取引所から買ったビットコインを外に出させない、自分のウォレットにも出すことができないようにしてしまえば塀はできますが、そうすると一体何を取引しているのかわかりません。暗号資産のサービスを全面的に禁止しているのと同じです。そこまでやらない限り、海外に国内の資本は出て行ってしまうでしょう。

国内の暗号資産交換所にとどまっている顧客が守られるとしても、海外に出て行く人が増えてしまうのであれば、結果は逆効果です。今の規制はその点を考慮しているとは思うのですが、「海外に出て行く人は対象ではない(から関係がない)」というポリシーでいるから、こういった事態になっているのではないのでしょうか。

白井:香港でもシンガポールでも海外からの資本と頭脳を集めて国を盛り上げています。輸出立国で製造業中心というのが高度経済成長時の日本のあり方でしたが、バブル崩壊後の失われた数十年を経て、日本は次世代の産業を育てられずにいます。成熟債権国から溜め込んだ外貨を吐き出していくという債権取崩国への転落の可能性を想定するのであれば、世界からお金を集めていくことを考える必要があると思います。しかし現状の日本では、自ら資本流出を後押ししているように思えてなりません。

昨今の香港を踏まえ、日本が金融立国を目指す取り組みも議論されています。しかし、様々なしがらみがある既存の金融よりも、デジタルでの金融立国を目指した方が早いかもしれません。海外から頭脳とデジタルマネーの投資を呼び込むためにはどうすればよいでしょうか。

橋本:金融庁は顧客保護を目的として、国内にとどまる人を守るという使命感から、さまざまな規制を敷いています。マクロ的な視点がすごく弱い、というか、白井さんが指摘された資本の移動という視点を持ち込まない形で方針を考えているのでしょう。マクロ的な発想を持たないタイプの人、マインドセットのない方々が多いのかもしれません。これでは幾ら優秀な人材を規制当局に配置しても変わらないのではないでしょうか。すごく悲観的です。

もし、マクロ的視座を持ったうえで、下手をうっているのだとしたら、考えて直して、再度実行するという学習ループが働く土俵はあるということであり、白井さんがおっしゃるようなことが実現できるかもしれません。

こうした事業環境を受けてか、日本のブロックチェーン領域に立脚する企業は、その数が限られています。私が率いている会社(チューリンガム株式会社)、日本円のステーブルコインを発行している会社、LayerXのようにブロックチェーンで何らかのビジネスを展開する会社などを入れても5社とか6社。もっと広げてもせいぜい10社ぐらいでしょう。

一方、自分で立ち上げるケースではなく、どこかに属すのであれば、地理的な要因が影響します。福岡にブロックチェーンのすぐれた会社がありますが、そこで働くには福岡に行く必要があります。東京の人は行かないとなると、それだけで候補が3分の2になってしまいます。

その他の要因としては、主要な人物のキャラクターなど、まさにインフルエンサー的な要素でしょうか。カリスマ性かはわかりませんが、そういうところを基準に選ぶ。それなりに各社、毛色が違います。どこも合わないのであれば、自分で会社を作ることになるのでしょう。また、大学を中退して起業するパターンも多くなってきていますし、それが普通になってきているようにも思います。学業に時間を使うくらいなら、好きな人と好きな仕事をしたほうが楽しいからです。同じ方向を見ていそうな人が集まったところから、何となくプロジェクトが始まっていくのが、ブロックチェーン業界でのよくあるパターンではないでしょうか。

しかし、日本の暗号資産に対する税制は非常に問題があります。暗号資産の期末の時価評価やICOで集めた暗号資産の売上計上は、ベンチャー企業にとっての大きな資金負担となり、暗号資産の利益が雑所得として課税は、個人投資家の投資意欲を減退させます。

このため、日本の多くのブロックチェーン技術者が海外に移住していますし、実は私達もシンガポールに会社を移転させました。シンガポールでは多くのブロックチェーン企業や技術者がおり、横の継がりがビジネスの助けになります。日本ではビジネスにならないという感覚になっています。しかし、すべてのハイテクベンチャーや頭脳が流出しているわけではありません。たとえば、AI分野では日本での環境は悪くないと思います。パークシャテクノロジーやプリファードネットワークスなどは、世界で通用する会社です。セクターごとにみる必要がありますし、制度設計する人はそれぞれの分野に土地勘持っていたほうがいいと思います。それによって、多少は頭脳流出を防げますし、もしかしたら海外からの流入も期待できますが、成熟した資本市場やファンドなどのエコシステムが脆弱なのは弱点ですね。

「インナーサークル」の重要性

白井:日本の制度によって、暗号資産などの資本やブロックチェーン技術者が流出しているのですね。シンガポールなどの海外での横のつながりを、もう少し詳しくお聞かせください。

橋本:分散型の暗号資産交換所に自分がつくったトークンを上場させることは、すぐにできるのです。ただ、そのトークンに買い手がつかないと価格は上がらないし、そもそも売れない。イグジットができないのです。価格を上げること自体がイグジットではなく、買われて初めてイグジットなのです。

そこで大事なのはマーケティングです。海外の有名な取引所で上場の根回しができるというのもマーケティングの1つでしょうし、他の有名なプロジェクトと手を組んでビジネスをやっていくのも一案です。その有名なプロジェクトのファンも、こちらのファンになってくれるかもしれません。1つの頭脳集団が腕一本で勝てるという側面はありますが、投資家マーケティングなどをワークさせるためにも、業界の横のつながりはとても大事です。例えば、DeFi業界にも幾つかの系統があります。シリコンバレー系のグループもあれば、チャイニーズ系のグループもあります。横のつながりでどこに属しているのかということが大事になります。

だから、ビジネスとして成功するためには、「バグがなくコードを書ける」という手元の技術力だけではなく、技術力以外の面での人的なつながりも重要なのです。

白井:無味乾燥で経済原理だけで動いているデジタル領域で、横の人的なつながりが大事というのは意外です。ブロックチェーン以前の状況と比較すると、それは薄れてきているのでしょうか。それともインナーサークルのようなものは、今後もあり続けるのでしょうか。

橋本:人間は群れる生き物ですから、インナーサークルのようなものは今後も続くと思います。インナーサークルは、そこまで大きなサークルではありません。プロジェクトごとにせいぜい10人から20人程度です。必ずしも同じ会社に物理的に集まって働いているわけでもありません。自分たちの趣味、仕事をシェアできる人たちというのは、いろいろなところにいてくれたほうが楽しい。一緒に仲良くしていると、自然とインナーサークルのような感じになってくる。それが、結果的に、今のところはシリコンバレー系、チャイニーズ系、コリア系に分かれているのです。

幾つかのインナーサークルのどれに入っているかで取引所の上場のしやすさも変わるというのは、今もそうですし、今後も変わらないでしょう。

白井:日本系のインナ―サークルはないのでしょうか。

橋本:残念ながら日本系はありませんね。まず、日本の暗号資産交換所は、ほとんど新しいものは取り扱えませんので、土俵として不適切なのです。また、税制も問題が大きいです。日本人がブロックチェーンビジネスをする場合にも、基本的に日本は避けたほうがいいとなっています。身近なところだとシンガポールはベストな環境と言えます。シンガポールコミュニティはシリコンバレー系と概ね同一ですし、税制も優遇されています。日本で日本のコミュニティがあったとしても、そこにはアドバンテージはないと思います。だから海外に出て行かないといけない。塀の中にとどまる理由はありませんから。

白井:2016年当時は仮想通貨先進国と言われたこともありましたが、もはや既に後進国のような感じですね。

橋本:後進国ですね。新規のトークンがこれだけ扱えないのであれば、頭脳集団も国内で事業をする意味がなく、産業として伸びないでしょうね。

富の移転競争下における国家戦略

白井:いまの状況は、既存の金融システムから次世代の金融システムへ移行する大きなパラダイムシフトの渦中だと捉えています。日本の市場環境は極めて厳しいとしても、敢えて日本に未来を見出すのであれば、どこに勝機がありそうでしょうか。

橋本:トークンビジネスについては、今の体制を変えようという気概を持って動くことが大事です。JVCEA(一般社団法人 日本暗号資産取引業協会)や金融庁は、もう少しバランスの取れた体制、顧客保護とイノベーションのバランスを取ったような体制に変えていくことが、最初の出発点ではないでしょうか。

こういう作業は、地味で泥臭い。見返りもなく、苦労やリスクだけが伴う。なぜ自分がやらなきゃいけないのかと思うかもしれません。しかし、よりよい未来にしていこうという気概を持って取り組めれば、可能性は自ずと開けると思います。頭脳集団や資本は、素直に海外に出て行く方がシンプルに稼げますが。

白井:いままでは、企業の成長段階に従って、それぞれのステージに応じた投資家が存在し、それぞれが役割に応じたリターンを得ていました。創業時はエンジェル投資家、その後は何段階にも亘って複数のベンチャーキャピタル、上場後すぐは小型の資産運用会社、大企業になれば大型の資産運用会社によって、段階的に一株あたりの単価が切り上がっていき、投資が行われます。単価を切り上げることは、それ以前の低い単価で投資していた投資家の資産価値を引き上げることになります。このように株式投資の世界では、投資家同士がリスクとリターンを分け合って共存しているという食物連鎖のような生態系が存在しています。

しかし、ブロックチェーンによるデジタル金融市場では、創業からすぐに、大きな時価総額がつき、二次流通市場でトークンが流通します。このため成長段階に投資家が介在する余地が少なく、創業のメンバーに巨額のリターンが偏ることになります。技術に疎く優良なプロジェクトにコネクションがない投資家は、時価総額が大きくなった後でしか投資ができず、リターンよりリスクが高くなる傾向があるように思います。投資家の競争優位が資本サイズから頭脳レベルやネットワークにシフトしていると考えています。

橋本:高い単価での投資が、既存の低い単価の投資の資産価値を引き上げるという構造は普遍的なものでありますが、これらの仕組みは、普通の人たちには感覚的にわかりづらいところです。今後は、できるだけ早く安い単価で投資することが競争の本質になってきますが、併せて、より賢い人たちがより儲かるという形に、シフトしていきます。

日本の個人投資家でも、海外の暗号資産交換所にアクセスして、優れたプロジェクトのトークンを早い段階から投資を行うことで、大きく資産形成を行っている人もいれば、国内の交換所で高くなったあとの海外トークンを買っている人もいます。日本の上場審査は非常に遅いため、もともと非常に性質の良い海外銘柄でも、割高のタイミングで買わされてしまうことになり、これは、今までの海外のトークン保有者へ富を移転させている構造と言えます。

規制当局は、価格はランダムウォークであり、顧客保護の対象ではないと割り切っているのかもしれません。しかし、実際の金融市場は、経済学の教科書で書かれている合理的な市場ではありません。ましてやトークンの世界は、誰が作り、最初に誰が買い、最後に誰が買うのか、またルールが統一されていないという、非常に原始的な、証券が電子化される前の野蛮だった頃に近いのです。今の形の顧客保護は完全に逆効果だと思います。あまり形式的なところにこだわらず、もう少し視野を広げて、どうしたら国民のためになるかを考えないといけない時代だと痛感します。

白井:国内製トークンを日本人同士が売買しているのであれば、富が日本人の中を移動していることになりますが、海外トークンの場合は、うまく投資しないと海外の人に富が移転することになりますね。

日本人は、そもそも金融的、戦略的な思考が苦手なのですが、世界の国々や企業などは、あらゆる活動を通じて富の移転競争をしているという視点が必要です。トークンによるデジタル金融時代は、いままで以上の投資と技術のリテラシーが必要になってきます。

日本は、国を挙げて海外への資本流失と富の移転を防ぐ必要がありますが、同時に大きな国富を形成できるチャンスと捉え、戦略的に行動することも大事でしょう。

【編集後記】対談を終えて

白井一成

今回は、暗号資産やブロックチェーン界隈では「カナゴールド」として有名である橋本さんにお話をお聞きしました。私は、数年前に橋本さんにお目にかかった際、橋本さんの能力に惹かれ、すぐに仕事をご一緒させていただきました。

橋本さんは会社のスタッフと一緒に、2021年10月に日本からシンガポールへ移住されました。対談でお話されていた、日本の暗号資産業界の経営環境と税制がその理由とのことです。ちょうど、ノーベル賞候補にも名前があがる藤嶋昭氏がチームごと中国に引き抜かれ、ノーベル賞の真鍋俊郎氏も日本に戻らないという発言が世間を賑わせました。藤嶋昭氏は研究環境、真鍋俊郎氏は研究環境と日本の組織文化面が原因だと思われますが、このお二人に限ったことではなく、多くの日本の優秀な方々が海外に流出しており、また海外の優秀な方々も、日本よりアメリカやシンガポールなどの国を選択することが多いように思います。第四次産業革命時代を見据えると、日本の未来の稼ぎ頭を失っているという事実であり、解決すべき喫緊の課題でしょう。

橋本さんが対談で日本の金融行政について指摘していますが、これは行政に限ったことではなく、企業を含めた日本の組織全体で見られる傾向であり、マックス・ウェーバーの官僚制組織の弊害[o1] そのものに陥っているのではないかと考えております。そもそも、官僚制組織を採用する意義は、組織が目的を達成するために、合理的に意思決定と行動が制定されたルールを遵守することが有効であると考えられるためですが、ロバート・キング・マートンが指摘しているように、行き過ぎた官僚制は組織の目的そのものを変える必要があるなどといった想定外の問題の対処には、逆に機能してしまいます。

日本は、世界トップクラスの貿易立国ですが、巨額の貿易黒字を稼いでいた以前の状況から、基幹産業の優位性を減退させながら莫大な外貨を保有した成熟債権国へとシフトしており、他方では、第四次産業革命による急速なパラダイムシフトに直面しています。

藤野英人さんとの対談でも議論しましたが、成長産業の育成と富の形成は表裏一体です。成長分野を見極めつつ需要を喚起し、そこへ投資を促すことで産業を発展させる必要があり、国家としてはそのような環境整備が必要です。シリコンバレーのテック企業の躍進はまさに、それを地でいく好例だと思います。

今後の国家の舵取りいかんによっては、国富や国民の資産形成が大きく減退することも考えられるため、新たな時代の変化に対応したダイナミックな資産形成戦略を考え、行動に移す必要があります。世界の人々に先んじて果敢に投資し、海外からの資本を積極的に受け入れるべきであり、そのためにも日本の組織のあり方を考え直すべきでしょう。

そもそも富というのは相対的なものであり、日本円などの法定通貨であっても、他のあらゆる資産と比べて評価すべきです。資産運用は、資産ポートフォリオによる安定運用が一般的ですが、大きなパラダイムシフトが起きている場合は、そこへ傾斜配分を行うことが資産増加の鍵となることが多いでしょう。

フェイスブックやテスラなどのテック企業大手の創業メンバーや投資家、数年前からビットコインに投資している人などは、数年間でその資産が数十倍、数百倍に膨れ上がっているはずですが、その方々の投資資産を基準にすると、法定通貨や物価が急落しているように見えるはずです。大きなパラダイムシフトであっても、一日一日の変化はごく僅かであり、変化そのものに気づかないのです。世の中の変化に気づいたときには既に乗り遅れているという場合が多く、資産形成においてもそれらの変化と軌を一にしています。すなわち、変化を止めた瞬間に富は相対的に減少し、新興勢力にあっという間に追い抜かれることになるのです。藤野さんとの対談でのアメリカのテック企業と日本企業との時価総額比較や、井上智洋さんとの対談の編集後記で示した日米の家計資産の推移がそれを端的に物語っています。変化を拒み、急速に富を築いた人や産業を批判するのではなく、大局観をもって能動的に変化を起こし、富の増大を図っていく必要があります。

また、対談で橋本さんが指摘しているように、投資対象の時価総額が高くなってから、その上値を追って投資することは、取得単価が低い人の単価を引き上げることとなり、彼らに高値での売却の機会を与えることになります。本来は、単価が安いアーリーステージで投資して、その資産を他人に高値で買ってもらうことが肝要です。藤野さんとの対談の編集後記では、アメリカの株式市場への投資資金の流入が、アメリカの富の増加を促していることを記しました。井上先生との対談の編集後記では、2018年の日本の対内直接投資のGDP比は、諸外国のそれと比べてあまりにも低いということを述べさせていただいておりますが、日本には、まだ投資を受け入れる余地が十分にあるということなのか、それとも投資妙味に欠けるのかは分かりません。しかし、今後の日本を考えれば、イノベーションを起こす産業を育成しつつ、海外からの日本への投資を促し、富を増大しつつ経済を刺激する必要があります。

話題は変わりますが、橋本さんは対談の中でスマートコントラクトのバグの発生確率が2分の1と言及されていました。これは驚くべき数字で、ブロックチェーンの社会実装が時期尚早であり、人類のナレッジの積み上げにはもう少し時間がかかることを示しているのかもしれません。

しかしながら、2021年7月にスマートコントラクトを実装することを発表したデジタル人民元を軽視すべきではなく、中国の戦略を仔細に分析する必要があります。中国が進めるブロックチェーンサービスネットワーク(BSN)は、簡単かつ安価にブロックチェーンアプリケーションをつくることができるプラットフォームであり、多くの参加者によって自然発生的にさまざまなシステムが構築されることが期待され、最終的にはデジタル人民元とデジタル経済がブロックチェーンによってシームレスに統合運用されることが予想されます。中国政府が金融と経済のプラットフォームを用意することによって、民間のイノベーションの活力を生かしつつ、中国政府の統制の効くデジタル社会への移行が可能となります。

2021年7月、中国人民銀行は2019年から開始したデジタル人民元の実証実験が11都市、省に拡大し、2000万人以上がウォレットを開設し、取引額が345億円に達したと発表しています。2021年9月、中国銀行が17種類の外貨をデジタル人民元に交換できるATMを発表し、北京冬季オリンピックで利用可能になると発表しました。このように中国国内ではデジタル人民元の社会実装が着実に進んでおり、近い将来、中国国内と関わりを持つ人や企業はデジタル人民元ウォレットを持ち、経済活動で中国のブロックチェーンアプリケーションを利用することになり、中国のブロックチェーン経済圏に組み込まれていく未来が想定されます。

中国は、CBDC(中央銀行デジタル通貨)のクロスボーダー決済においても先行しています。BIS(国際決済銀行)と香港金融管理局、タイ銀行によって始められたInthanon-LionRockプロジェクトでは、2021年9月に終了した第2フェーズから中国人民銀行も参加しており、現在のクロスボーダー決済の3日から5日かかる時間を2分から10分に短縮することを実現しています。

また、現行のクロスボーダー決済でも、2015年にCIPS(Cross-border Interbank Payment System)を導入しています。アメリカが実質的に支配しているドル建ての国際送金を担うSWIFT(Society for Worldwide Interbank Financial Telecommunication 国際銀行間通信協会)を回避し、人民元圏を形成することを企図しています。

このように中国は、現状のシステムと次世代の技術であるCBDCの両方で金融覇権の獲得を進めていますが、一帯一路やテクノロジーの動向などの経済政策、軍事面も含めて中国の戦略を検討するべきでしょう。