ゲスト

藤野 英人(レオス・キャピタルワークス株式会社 代表取締役 会長兼社長 最高投資責任者(CIO))野村投資顧問(現:野村アセットマネジメント)、ジャーディンフレミング(現:JPモルガン・アセット・マネジメント)、ゴールドマン・サックス・アセット・マネジメントを経て、2003年レオス・キャピタルワークス創業。中小型・成長株の運用経験が長く、ファンドマネージャーとして豊富なキャリアを持つ。「ひふみ投信」シリーズファンドマネージャー。 投資啓発活動にも注力する。JPXアカデミーフェロー、東京理科大学上席特任教授、早稲田大学政治経済学部非常勤講師。一般社団法人投資信託協会理事。

聞き手

白井一成(株式会社実業之日本社社主、社会福祉法人善光会創設者、事業家・投資家)

白井:華麗な第三国という道筋に向けて国力を形成していくために、日本はどのように国富を開発し活用すべきでしょうか。また、日本は資源が乏しい国です。1970年にヘンリー・キッシンジャーは、「石油を支配する者は、すべての国家を支配する。食糧を支配する者は、全人類を支配する」と言いました。日本の食料自給率は生産額ベースで66%、カロリーベースで37%です。エネルギー自給率は9.6%であり、東日本大震災での原発問題もエネルギー自給率の足枷となっています。

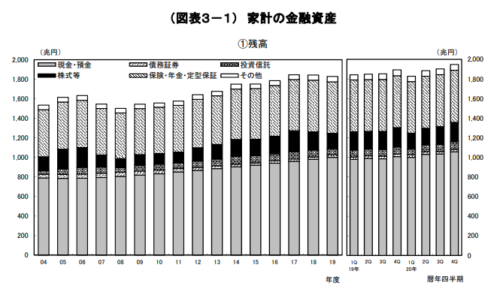

藤野:人の資源も相当程度劣化しましたし、鉱物資源もありません。しかし、日本には2020年12月末で1,000兆円の現金があります。1,000兆円の巨大な個人資金という、すごいウェポンを持っています。ブラックロック1社の運用資産は2012年3月末で9兆ドル超もとんでもない規模ですが、それに匹敵するお金が日本国内にはあるのです。だから、これをウェポンとしてどう使うかを考えることが必要なのですが、日本国も政府もあまり考えていない。それが非常に残念なところです。

この1,000兆円の円資産は、リスクが嫌いな守銭奴のような人たちが、みんなで鍵をかけて、誰かが入らないように見張っているような状態になっています。1,000兆円というお金は完全に封印されています。この1,000兆円のうちいくらかを、リスクマネーとしてベンチャー起業家に提供する。そうすると、お金はその次の勝ち筋に向かいますので、1,000億円、1兆円を目指して、お金は流れていくと思います。

個人は資産を郵貯、メガバンク、地銀の預貯金に置いているため、乗数効果が働いていません。乗数効果を掛け合わせると2,000兆円、3,000兆円となる可能性が出てきますが、キャッシュで置いているから1,000兆円のままになっている。守銭奴みたいな人たちが、お金を銀行に入れ、かんぬきをかけてじっと見ているので、なかなか動きません。これをどうやって引き出すのかが非常に大きなテーマであり、この1,000兆円のお金をよりアクティブなお金に変えるのは日本の重要な一つの可能性です。

産業革新投資機構のようなものをもう一つ二つ作ったり、地銀のお金をまとめて何かしたりしても、状況は変わらないでしょう。スモールビジネスだろうが何だろうが、IPOまで辿り着いた経営者の目線で次のビジネスを探した方がうまくいく。世界の勝ち筋の企業をつくる前段階として、資本主義のスモールモデルをいっぱい作ることが重要だと思います。

白井:日本は潤沢な家計金融資産が国債需給を支えています。ウェポンの使い方としても、「国債需給に過度に影響を与えない範囲」という留保をつけておいた方がよいかもしれません。このところ海外投資家による日本国債の保有比率が漸増傾向にあるのは、一つの兆候のようにも感じられます。

藤野:それでも現状が最適だとは思えません。日本にはノーリスク・ハイリターンを目指している人が多すぎるのです。2019年6月にいわゆる老後2,000万円問題が起こりました。金融庁のレポートで、このままの年金制度では80代になると夫婦2人で2,000万円ぐらい足りなくなると書かれたことがきっかけです。多くの人がそのことにショックを受け、金融庁もそのレポートを撤回しました。多くの専門家は年金を叩き、お金が足りないのだったら株で運用するのをやめろと、現金中心に堅い運用をしないと恐ろしい社会が待っていると言いました。社会的に信用されている専門家がそういうことを言ったのです。

このままでは、投資をした人と、投資をしない人の差がつく社会が来ます。稼いでいる人と稼いでいない人の差ではありません。年収500万円、1,000万円、2,000万円で違うのかもしれませんが、的確に投資をしているかどうかの方が、資産の結果に大きな影響を与えます。この当たり前のことが常識となっておらず、貯金さえすれば世の中うまくいくと考えている人たちが非常に多い。そのことは知っていましたが、自分の想像を遥かに超えていました。

我々は、優秀な人が集まり、社員の給料も高くやりがいも大きい、リスペクトされる運用会社を目指しています。レオス・キャピタルワークスがそういう会社になっていく過程で社員の年収が増え、それに合わせて個人の資産も増大することを目指しました。それから約20年が経ち、会社の運用資産は1兆円に増えました。しかし周りに目を移せば、20年後には富裕層と貧困層がもっと分かれるでしょう。貧困層は地下で劣悪な環境の中で過ごす。ブラジルのようにゲーテッドシティになり、金持ちはゲートの中に住み、マシンガンを持った人にセキュリティを担保される。日本でも、ゲーテッドシティの外へ出るときには、装甲車のような車に乗り、安全地帯から安全地帯に移動するような社会になるかもしれません。

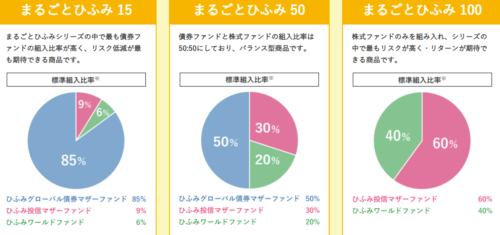

そのような社会は、レオス・キャピタルワークスにとって是認できません。そのためにこの1,000兆円のお金をリスクマネーに誘導する必要があると考え、株の比率を15%、50%、100%の3種類にした「まるごとひふみ」という商品を、2021年3月30日にローンチしました。まるごとひふみ15、50という商品で1,000兆円のお金の一部を封印から解き放ち、さきほどの流れに使うという計画です。「まるごとひふみ15」は株の比率が15%で、株式100%の「ひふみ投信」に比べると、年間の変動率、リスクを抑えた運用となります。ロングタームで持っていただくとあまり変動せずに預貯金を上回るリターンを目指している商品ですので、現預金中心主義の人にも受け入れてもらえると期待しています。本日(2021年4月6日)時点で400億円強集まりました。毎月数百億円ずつ集まるでしょうから、1年間で5,000億円、1兆円になるというのが今の目論見です。

こういった試みは我々だけでなく、独立系の資産運用会社も、ほかのライバル会社もやるべきだと思いますが、多くの運用会社のアセットはほぼフラットです。伸びていない。伸ばすよりも守ることを重要視しており、誰も1,000兆円を切り崩す努力をしていません。日本の場合は、植民地時代の水道局長のような人が部分統治している感じになっています。大手運用会社の社長は、グループの常務クラスがローテーションでやってきて、2~3年で変わるポジションであり、10年後、20年後を真面目に考えている人はほとんどいないのです。彼らは非常にハッピーなのです。とある協会の理事会に毎月出ていますが、皆いいおじさんで、性格も良い。大体が定年退職間際で、サラリーマン人生としては勝利者。グループの社長にはなれなかったが一財産、二財産残しており、顧問などになりながら、面白おかしい人生を過ごせることが確定している人たちです。一方、アメリカのアセットマネジメントカンパニーは、アセットマネジメントのプロが経営しています。親会社から降ってきた人はいません。ブラックロックやJPモルガンは王のような金融マンが支配している、君臨しているという世界観なのです。

今の資産運用会社の状況では、1,000兆円のお金は寝たままで、そのお金の価値が下がり、みんなが貧乏になる世界観しか描くことができません。我々は独立系で、10年、20年という目線で戦っていますので、ここを伸ばさないとダメというところに挑戦しようと思っています。

(本文敬称略)

【編集後記】藤野英人氏との対談を終えて

文:白井一成

今回は、日本を代表する資産運用会社レオス・キャピタルワークスのCEOであり創業オーナーである藤野さんに、投資の現場で感じられたダイナミックなマネーについてのお話をたくさんお聞かせ頂きました。マネーは、リスクとリターンに忠実であり、少しの利益であっても、それを求めて獰猛な野獣のように世界を駆け巡ります。藤野さんは、その野獣を飼いならすという、卓抜した資産運用スキルをお持ちであり、企業財務や金融市場の分析、世界的潮流や技術の動向などの金融経済分析だけではなく、経営者などのキーマンや群衆の心理も分析対象にされ、哲学的な洞察を得意とされています。

また、ビジョナリーな起業家的な能力と行動力を兼ね備えたファンドマネージャーという稀有な存在です。最近、ゲコノミストというお酒を飲まない生き方を楽しむ会を提唱され、潜在的で巨大な下戸市場というものに光を当てることで、多くのメディアに注目されています。ストーリーテリングをおこない、世の中を巻き込んで、マーケットを創っていくという、まさに変革を起こすビジョナリーなリーダーという側面もお持ちなのです。

藤野さんとは、20年近く親しくお付き合いさせていただいており、年に1,2度、経済動向を中心に意見交換をおこなっております。ここ1年は、コロナ対応の財政金融政策が、資産価格にどのような影響を与えるのか、どのようなポートフォリオ分散が望ましいのかを主に議論してきました。

今回の対談の目的は、藤野さんの知見をもとに、アメリカのダイナミックな経済システムとパワーの源泉に迫り、日本経済活性化の処方箋を探るということでした。

アメリカは、全世界にサービスを提供する強大なテクノロジー企業群と、世界の大半の資金運用を行う巨大なグローバル資産運用会社群を抱えております。藤野さんは、これらをウェポンであると喝破されました。これは地経学時代を象徴する非常に重要なキーワードです。ウェポンは、国富や国力と読み替えることができますが、これらは国家戦略によって形成されるものです。

藤野さんとの議論から、経済におけるアメリカの国家戦略を紐解くと、テクノロジー企業群と運用会社群をプレイヤーとしながら、自国産業の活性化と世界市場への浸透と、市場のボラティリティへの関与という2つの戦略モデルが存在し、そのベースには基軸通貨ドルの経済圏が存在すると考えております。

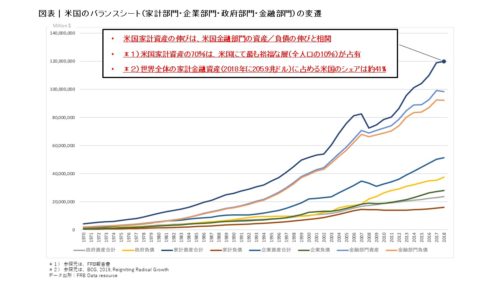

一つ目のモデルは、乱暴に言うと、アメリカは国債などの債券によってローリスク・ローリターンのお金を世界中から集め、それを株などのハイリスク・ハイリターンな資産で運用しているように見えます。2007年に出されたGourinchas and Reyの論文でも、国家としてのアメリカは銀行モデルからベンチャー投資会社モデルに変わってきたことを指摘しています。アメリカの運用会社が、世界中から集めた巨額の資金を、投資としてテクノロジー企業に注ぎ込み、巨大なパワーを与えるのです。彼らは、テクノロジーによるルールチェンジを世界に仕掛け、採算割れの価格設定で大赤字覚悟という市場浸透価格戦略を採ることで、世界の市場に不当に有利な競争を持ち込み、最後には、各国市場の支配的シェアを確保します。これらの活動は、アメリカのテクノロジー企業の時価総額を膨張させることになるため、ますますアメリカにお金が集まり、アメリカの富裕層の富を加速度的に拡大させます。(図表を参照)

アメリカでは、ベンチャー市場の成長とともに、テクノロジー企業の過大な企業価値評価を正当化するための理論構築もなされてきたため、上場企業のみならず未上場の巨額の赤字を垂れ流す企業に対しても、絶え間なく巨額の活動資金を供給することが可能となりました。実際に、数十年前と比べ、現在のアメリカのベンチャー市場の資金調達額や時価総額は等比級数的に増加しています。一方、日本を始め多くの国では、インターネットバブルを経験し、その時価総額経営の醍醐味を味わったはずなのですが、銀行などからの間接金融や資本市場からのベンチャーファイナンスは、旧来の理論により理性的に制限されています。2019年に85億ドル、2020年に68億ドルもの赤字を出し続けたウーバーのような会社への投資を、いままでの日本の社会や投資家は許容できなかったのです。藤野さんの指摘されているように、日本でもマフィアと呼ばれる起業プラットフォームが成長し、資金供給のリスク許容度が向上することを期待したいと思います。

現在のトレンドは、テクノロジーの進化によって、特定のテクノロジー企業が勝者総取りする社会に変わりつつあります。また、新型コロナウィルスの蔓延が、ライフスタイルを強制的に変化させたことで、社会のデジタルシフトを加速させ、テクノロジー企業による伝統的な企業の駆逐を一層加速させています。テクノロジー企業は、ベンチャーキャピタルや資本市場から株式での資金調達を中心としていることに加えて、旧来型企業に比べると事業に必要な投資は少なく済むため、負債比率は低い傾向にあります。財務体質の健全性は、投資余力が大きく、経営環境の変化への対応能力が高いと言えます。一方、旧来型企業は、製造設備などの資産が構造的大きく、またその資金調達は負債に偏りがちであるため、テクノロジー企業と比べると負債比率が高く、脆弱な財務体質となっています。また、大半の資産は、旧来型経済に根ざしており換金性が低いため、機動的に資産を入れ替えることが難しく、新事業の展開は容易ではありません。テクノロジーの進化やコロナによる市場の縮小により、売上と利益が減少することになれば、相対的に過剰となる負債を支えきれず、返済に窮することになります。財務の脆弱性は、投資余力限られており、経営環境の変化への対応能力が低いと言えます。

二つ目のアメリカのモデルは、市場のボラティリティに関与することで、特定の人や団体が収益を得るという構造です。

FRBの金融政策は、アメリカと他の国々との間におけるドルの干満を引き起こし、世界経済に大きな影響を与えてきました。また、アジア通貨危機の際、当時のマレーシア首相のマハティールは、その主犯は実需を伴わない通貨の投機にあると断じ、ユダヤ人によるイスラム国家への挑戦であるとジョージ・ソロスを痛烈に批判しました。このように、ドルの大きなうねりと運用会社の投資行動が、市場に大きなボラティリティを引き起こし、脆弱な新興国経済を必要以上に傷つけ、多くの国家破綻を招ねく結果となっています。一方、運用会社としては、ボラティリティこそが利益の源泉であり、そのなかで徹底した合理的行動をとっているだけであり、政治的な意図を持っていないようにも思えます。運用会社の投資行動は、本来実力もない国家が、低金利に乗じて対外債務を拡大し、分不相応な経済成長を演じたことを、明らかにしたということだけかもしれません。

マハティールはアジア通貨危機の際に、IMFは内政干渉によって新興国を植民地に逆戻りさせるという主張をしています。IMFは外貨不足に陥った新興国に貸付を行い、その条件として厳しい緊縮財政が課せられ、最終的にはインフラなどの国有資産の売却によってIMF貸付の返済原資の確保を約束させました。その売却資産の多くをアメリカ企業などの外資系企業が取得することとなっています。脆弱な新興国は、かりそめの経済成長のツケとして、インフラなどの国富を他国に売り渡したということです。

藤野さんも指摘するように、市場の価格形成は常に様々な解釈が存在しています。ジョージ・ソロスは次のように説明しています。投資家は、市場のすべての事柄を認知できないため、誤った認識のまま投資行動をおこない、誤った市場価格を形成し、それをもとにした他の投資家がさらに誤った認識や投資をおこなうことで、誤りの強化ループが出来上がり、本来あるべき価値と市場価格の差がどんどんと広がり続けます。これがバブルの膨張や崩壊などを加速させる仕組みなのです。スマートな投資家は、このような不均衡が広がった瞬間に、市場での売買を通じてその差を捉えようとします。これらの投資行動が集積することで、市場を本来あるべき価格に戻っていきます。

現在、コロナ対策として、各国政府は未曾有の財政、金融対策を講じているため、あらゆる歪みが大きくなっています。藤野さんも懸念されているとおり、資産運用会社が自己の利益のために、お金を動かすことによって、世界が大きく影響を受けることは想定しておく必要があります。

基軸通貨ドルの経済圏とは、アメリカが、世界中に軍事力を展開し、広大な経済圏に影響力を築き、基軸通貨ドルを通用させることで、安定した経済システムを構築したうえで経済活動を行う一方、他の国々においても、このシステムに属することで経済活動が可能となっていることを指しています。これは、「軍事や政治システムでの統率力を持って、領土や人民という版図を獲得し、通貨発行などの政治的権限を確保することで、より良い治世を人民に与えるが、その対価として施政者が莫大な富を受け取る」というローマなどの過去の帝国のモデルの発展形ではと考えています。

アメリカは、他国から自国通貨で借金をするという特殊な国であり、理屈上、ドルの引き受け手がいる限り、無制限で借り入れができため、自国産業への投資や、他国からのモノの購入が際限なくできるのです。一方、多くの国々にとっては、ドル保有の必要性から、受け取ったドルをアメリカの国債などに投資することで、アメリカに還流させています。このようなことから、現時点においては、ドルの投資家は存在し続けるのではと考えています。これを、企業の資金調達に例えると、自社株発行による資金調達に近いと私は考えています。企業は増資に応じてくれる人がいる限り、営業赤字であっても生き続けることはできます。上場企業であれば、増資を繰り返すと株価は下がっていきますが、投資家から見放されるまでは資金調達が可能となります。

一方、借入を他国通貨で行うと、他国通貨を調達して返済しなければなりません。発展途上国などの脆弱な国家が債務返済に窮する状況では、自国の経済状態が悪化し、自国通貨が暴落していることが多いので、他国通貨を容易に調達することが出来ず、IMFの救済を仰ぎ、国有資産の売却を余儀なくされています。これは過剰債務企業の破綻に似ているように思います。リーマン・ブラザーズの破綻は、放漫経営と金融市場の暴落により保有資産の価値が大きく目減りし、過剰な借入の返済資金を調達出来なかったことが理由です。自社株発行による資金調達での借入返済か、買収されることで新たな信用力が付与できたなら破綻を免れることができたのですが、その時点ではリーマン・ブラザーズの株式を引き受ける人は誰もいなかったのです。破綻後のリーマン・ブラザーズの資産は、法的整理の過程でバラ売りされました。

このように、基軸通貨ドルの経済圏は世界経済そのものであり、そのうえに2つのアメリカの国家経済戦略モデルは形成されているため、そう簡単にアメリカの支配体制が崩れるものではないように思われます。これらは、アメリカが当初から意図して形成してきた部分がある一方、アメリカの企業や政府の長年の振る舞いが集積されて形成されたという創発的なプロセスの側面もあったのではと考えています。

藤野さんがレイ・ダリオの「キャッシュ・イズ・トラッシュ」に言及されたように、ドルの価値が下がる可能性は十分にあると思います。ドルがどの資産に比べどのくらい変動するのか、ということは、非常に難しい問題です。ビットコイン否定派であったレイ・ダリオも、インフレ防衛策には債権よりもビットコインを選ぶと発言し、自身もビットコインを保有していることを明かしました。また、ビリオネアの投資家カール・アイカーンも10億ドル、15億ドルなど大々的にビットコインなど暗号資産への投資を検討していることが報じられています。暗号資産をポートフォリオに組み込む時代が来ているのかもしれません。

では、翻って日本の現状はどうでしょうか。世界第三位のGDPを誇り、日本車や日本製品は世界で普及し、世界最大のアメリカ国債保有国という世界に冠たる大国であるのにも関わらず、外交や領土問題などの取り零しに、公憤を感じている方も多いように思います。これは、日本の現有する資産である国富に比べ、国力が非常に弱いのが理由です。2020年度のアメリカのGDPは日本の約4倍ですが、国力での格差はそれ以上に開いているはずです。国民の生命や財産、自由や民主主義などを守るのが国益であり、それを追求するために、国力というパワーを行使して自国領域の確保や拡大を行います。その国力は国富を転換してつくられます。日本はその転換するプロセスに欠陥があるのです。車に例えると、高性能なエンジンをいくら積んでいても、クラッチに問題があるため、タイヤに十分な動力が伝わらないのです。藤野さんは、これらの原因を、ゲーム的センスの不足、組織都合主義、データによる意思決定の欠如、社会実装力の不足を挙げられており、この背景には戦前からの昭和文化が横たわっていると論じられています。

加えて、前回の野口先生が指摘されたように、世界的なイノベーションの潮流に日本が乗ることができず、国富そのものも大きく劣化しつつあります。実際には、経済や経営の競争優位性は、設備投資等の資本ストックと労働から、顧客アクセスなどの無形資産と知的資本に、すでにシフトしているのです。藤野さんは、汗水垂らしてという美徳が、肉体労働と時間課金に社会の意識を縛り付け、イノベーションを阻害していると説明され、その処方せんは、「多種多様な生命体を世に送り込む力と、進化のスピードをあげる」ことと説明されています。多種多様な生命体を育む土壌とは、多様性を許容し、それを既存の秩序に取り込んでいくことで、秩序そのものを進化させるというような組織文化的な素地が必要であり、進化のスピードをあげることは、起業から資金調達、IPOを支援するマフィアと呼ばれるプラットフォームを効率よく回転させることであると思います。しかし、双方とも、同質性を重視する日本のムラ社会の組織文化がブレーキをかけることになっています。

このように、日本の低迷の原因の多くは、日本の組織文化に起因し、根深い問題となっております。組織文化は一朝一夕には変えることは出来ません。これについては、別途議論の機会を設けてみたいと思います。

(株価および時価総額は2021年6月2日時点のものです)